2022 год для сферы розничной торговли закончился усилением тренда на экономию потребления

В 2022 году покупатели стали меньше тратить на покупку техники и одежды, но увеличили расходы на еду, что во многом обусловлено ростом цен. Так, денежный объем продаж продуктов питания в Сибири в августе-сентябре 2022-го в сравнении с аналогичным периодом годом ранее вырос на 17%, однако почти 16% этой динамики обеспечил вклад цены, и только 1,5% — натуральные продажи. Аналитики связывают тенденцию с высоким уровнем инфляции в Сибири.

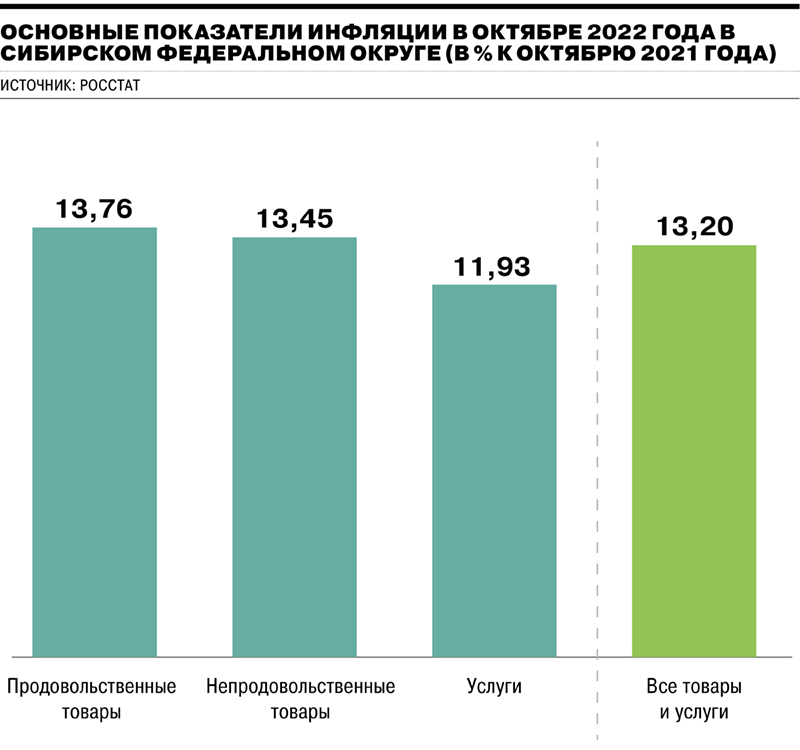

Рост продаж продуктов питания в Сибирском федеральном округе (СФО) на 17% — один из наиболее высоких относительно других субъектов России, следует из экспертного отчета NielsenIQ. Впрочем, темпы прироста обусловлены прежде всего увеличением цен на товары. По данным Росстата, в октябре 2022-го стоимость продуктов питания в Сибирском федеральном округе в сравнении с аналогичным периодом годом ранее выросла на 14%, в России в целом — на 12%.

Оборот продуктов питания и товаров первой необходимости хоть и показывает прирост, но происходит это исключительно за счет инфляции, а в целом ситуация выглядит печально — в деталях показатели приобретают устрашающие значения, заявил в ноябре в ходе аналитической сессии межрегионального форума «Дни ритейла в Сибири» генеральный директор INFOLine Иван Федяков. «Естественные демографические потери, геополитическая миграция, режим жесткой потребительской экономии, когда все большее число покупателей ставит на первое место фактор цены, — эти причины весьма драматично меняют ландшафт отрасли»,— подчеркнул аналитик. Динамика сопоставимых продаж российского ритейла в третьем квартале 2022 года оказалась худшей за всю современную историю, добавил он.

Цены на продукты питания в Сибири растут на фоне высокого уровня инфляции в регионе, комментирует руководитель направления по работе с ритейлерами СФО и ДФО NielsenIQ Мария Гаранина. «64% категорий в регионе дорожают сильнее, чем в среднем по России, где основным фактором инфляции стало сокращение величины скидки»,— утверждает эксперт. По информации ГУ Банка России, годовая инфляция в Сибирском федеральном округе в октябре замедлилась до 13,20% после 14,26% в сентябре. При этом в октябре ее уровень остался выше, чем в целом по России (12,63%). На высокую инфляцию в округе повлияли ограниченное предложение продукции на отдельных товарных рынках, рост издержек производителей, а также ослабление потребительской активности.

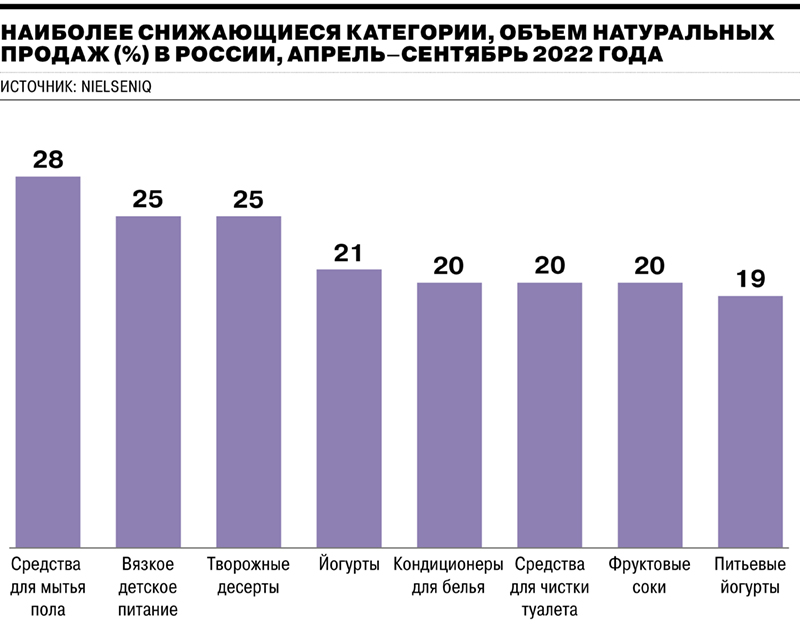

Для отдельных категорий товаров более высокая инфляция в регионах Сибири обусловлена не реальным ростом цен, а региональной спецификой изменений в ассортименте, говорит Мария Гаранина. Так, в регионах СФО сокращается ассортимент для 40% категорий: замороженные продукты, алкоголь, товары для детей, здоровье и гигиена, а также персональный уход.

Показатель SKU (Stock Keeping Unit, ассортиментная позиция на полке) в Сибири также падает, что обусловлено активным расширением количества магазинов у дома. В частности, уменьшается запас кондитерских изделий, молочной категории и консервов.

По пути СТМ

Уменьшение ассортимента многих категорий товаров ритейлеры объясняют уходом из России ряда брендов. «Нам пришлось сильно перестраивать ассортимент, заводить новых локальных поставщиков, вводить вместо ушедших товаров новые под собственными марками»,— рассказывает управляющий торговым центром METRO в Новосибирске Денис Пупин.

Сокращение ассортимента от иностранных брендов привело к расширению и наращиванию объема собственных торговых марок ритейлерами. Эта стратегия также позволила снизить стоимость ряда товаров. «Покупатели в 2022 году стали еще более внимательно относиться к цене на продукт, она стала решающим фактором при выборе товаров. Клиенты часто переходят на более экономные бренды, больше отдают предпочтения товарам под собственными марками»,— говорит Денис Пупин.

Чувствуется осознанный подход к потреблению — меньше стало спонтанных и дорогих покупок, вместо известных брендов покупатель выбирает их более дешевые, экономически выгодные аналоги, комментирует сооснователь красноярской ТС «Командор» (включает магазины у дома и супермаркеты «Командор», гипермаркеты «Аллея», дискаунтеры «Хороший») Олег Сипетый. «Средний чек вырос на 11%, но он стал короче, то есть в среднем сократилось количество товарных позиций в чеке. Вместо французского коньяка — грузинский, вместо раскрученных западных брендов дорогой бытовой химии — товары, которые производит наша сеть под СТМ»,— добавляет представитель сети.

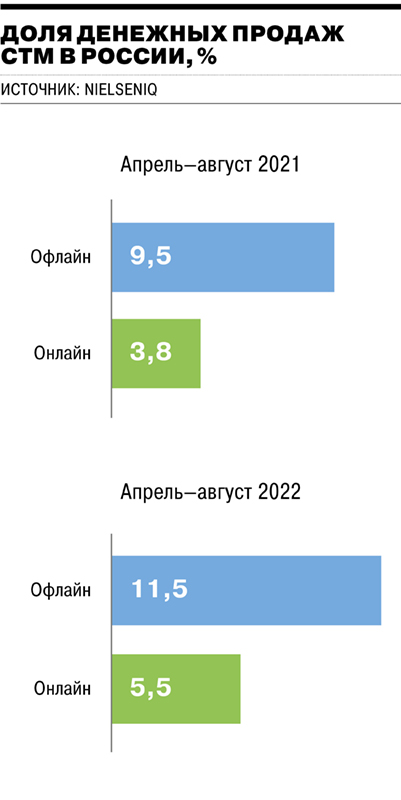

По данным NielsenIQ, доля продаж СТМ в денежном выражении в регионах Сибири за год выросла на 0,8%, доля ассортимента — на 0,7%. «Крупные сети наращивают доли собственных торговых марок, и этот тренд прослеживается в большинстве продуктовых категорий»,— говорит аналитик исследовательской компании NTech Татьяна Ерофеева.Развернуть на весь экран

«Время отличаться»

Большинство потребителей стремятся сократить свои расходы, и даже при улучшении экономической ситуации в будущем году до 30% респондентов продолжат экономить на многих статьях расходов, полагают аналитики. «В следующем году темпы сокращения потребления и рост покупательского интереса к дешевым товарам и различным акциям могут усилиться»,— считает старший вице-президент ИК Fontvielle Анастасия Хрусталева.

Дискаунтеры будут основным форматом торговли, а новые цепочки поставок будут ориентированы на Азию, считает Олег Сипетый. «При этом больше будет индивидуальных подходов к покупателю. Прошлый тренд на глобализацию и одинаковость уходит, время отличаться. Торговля — это сервис. А задача сервиса — поднимать настроение. Такого KPI хоть и нет, но это самое важное в торговле»,— добавляет эксперт.

В следующем году продолжится рост доли сетевого ритейла — за девять месяцев 2022 года соответствующая доля выросла почти до 39% по России и до 43% в СФО (с 38,7% и 42,7% за полный 2021 год). «Возможно усиление консолидации в отрасли за счет приобретения федеральными гигантами ослабленных региональных игроков, для Сибири со сравнительно высокой долей региональных игроков это особенно актуально,— комментирует партнер Strategy Partners Ганя Шабад.— Ритейлеры продолжат дальнейшую оптимизацию логистических цепочек и диверсификацию структуры поставок с целью повышения рентабельности и минимизации возможных рисков дефицита товара на полках».

Существенное внимание игроки на рынке также будут уделять повышению операционной эффективности, в том числе за счет внедрения технологических решений (RFID-технологии для оптимизации складского учета, кассы самообслуживания для сокращения расходов на торговый персонал и т.п.).

Что касается цен, то все будет зависеть от спроса и курса рубля, отмечает управляющий директор Hoff Максим Генке. «Если спрос будет дальше падать, цены будут падать, потому что поставщикам, чтобы загрузить производство, необходимо снижать цены для увеличения продаж»,— уверен он.

В 2023 году продолжит расти и показывать высокие результаты доля онлайн-продаж, уверен генеральный менеджер федеральной сети магазинов электроники «Позитроника» Алексей Грибовский. В Сибири по итогам 2022 года доля продаж через интернет в общем обороте розничной торговли выросла с 4,0 до 4,9%. Наибольший прирост отмечен в Кемеровской и Омской областях, а также на Алтае. Главным драйвером становится рост проникновения e-grocery — на розничную торговлю продовольственными товарами приходится почти половина всего оборота российского ритейла, а проникновение онлайн-канала там по-прежнему существенно уступает большинству непродовольственных категорий. «В будущем следует ожидать дальнейшего роста проникновения e-grocery и онлайн-канала в целом. Однако ожидается, что темпы роста, которые демонстрировал рынок e-grocery и e-commerce в 2020–2022 годах, значительно замедлятся,— считает Ганя Шабад.— Крупные онлайн-ритейлеры („Яндекс“, „Самокат“, OZON) до недавнего времени фокусировались исключительно на росте в ущерб собственной юнит-экономике — в текущих экономических условиях они не могут позволить себе продолжать терпеть значительные убытки и будут вынуждены задумываться о выходе на окупаемость, прежде всего за счет сокращения операционных издержек».

В итоге планы экспансии в регионы с низким покупательским потенциалом, например, в Иркутскую область, Республику Хакасия, как ожидается, будут пересмотрены, а модель быстрой доставки будет сворачиваться до городов-миллионников и территорий с высокой плотностью населения, уверена эксперт.

Источник: https://www.kommersant.ru/doc/5735380

![]()

© 2014 - 2024 / ООО «Инвестиционная компания «Фонтвьель»

ООО «ИК «Фонтвьель» оказывает финансовые услуги на территории Российской Федерации. Государственное регулирование деятельности компании и защиту интересов ее клиентов осуществляет Центральный банк Российской Федерации.

Для получения консультации оставьте заявку

ООО «ИК «Фонтвьель» осуществляет свою деятельность на рынке ценных бумаг в соответствии со следующими лицензиями профессионального участника рынка ценных бумаг: на осуществление брокерской деятельности № 045-13947-100000 от 24 июля 2015 г.; на осуществление депозитарной деятельности № 045-14038-000100 от 14 сентября 2017 г.; на осуществление дилерской деятельности № 045-13948-010000 от 24 июля 2015 г.; на осуществление деятельности по управлению ценными бумагами на рынке ценных бумаг № 045-13949-001000 от 24 июля 2015 г.; а также уведомляет о существовании риска возникновения конфликта интересов, в том числе вследствие осуществления ООО «ИК «Фонтвель» профессиональной деятельности на рынке ценных бумаг на условиях совмещения различных видов профессиональной деятельности.

Компания предлагает Вам убедиться в том, что Вы имеете право инвестировать средства в упомянутые на сайте финансовые инструменты, продукты или услуги. Информация о финансовых инструментах и сделках с ними, которая может содержаться на сайте, подготовлена и предоставляется обезличено. Такая информация представляет собой универсальные для заинтересованных лиц сведения, в том числе общедоступные сведения о возможности совершать операции с финансовыми инструментами. Информация о структурных продуктах предназначена для квалифицированных инвесторов.

Информация, размещенная на сайте, не является индивидуальной инвестиционной рекомендацией. Компания сохраняет за собой право предоставлять посетителям сайта индивидуальные инвестиционные рекомендации исключительно на основании договора об инвестиционном консультировании, исключительно после определения инвестиционного профиля и в соответствии с ним.

В случае указания на сайте доходности финансовых инструментов за определенный период, Компания не гарантирует доходности в будущем. Результаты инвестирования в прошлом не определяют доходы в будущем.

Компания рекомендует Вам не полагаться исключительно на информацию, с которой Вы были ознакомлены на сайте, а сделать свою собственную оценку и привлечь, при необходимости, независимых экспертов.